2022年中国光电探测器主要产业状态及行业分析

一、概述及定位

1、产业概述及定位

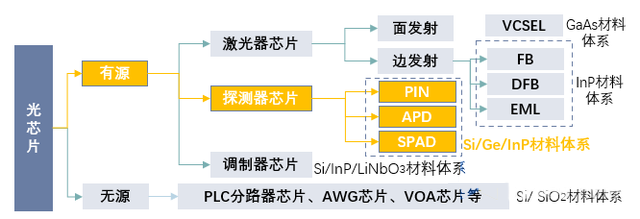

光电二极管(PD),也称为光电探测器,是将光信号转化为电信号,通过释放导电载流子,把光能量转变为电信号的半导体器件,属于光芯片,主要产品包括PIN、雪崩光电二极管(APD)、单光子雪崩光电二极管(SPAD)等。

资料来源:公开资料整理

APD雪崩光电探测器是一种高灵敏度PD,其光生载流子在强电场的作用下加速获得足够的能量,与晶格原子发生碰撞,使晶格原子电离出电子-空穴对。SPAD是工作在盖革模式下的APD,器件两端的反向偏压高于其击穿电压。SPAD以极快的响应速度和极高的灵敏度等特性,成为弱光探测和高速成像研究领域的热点技术之一。但SPAD芯片技术难点较多,既包括器件物理层面的问题,如提升小像素的光子探测效率(PDE),也涵盖电路设计和制造工艺方面的问题。

光电二极管按结构和功能分类状况

资料来源:公开资料整理

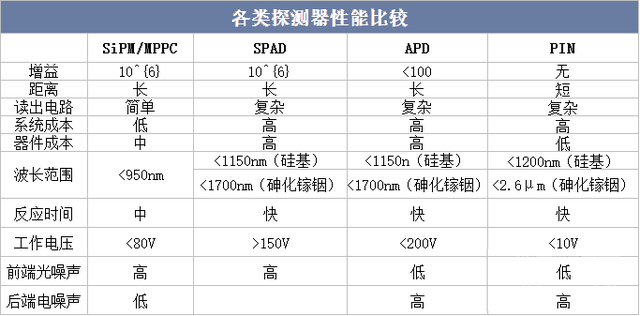

2、性能比较

APD 是ToF类激光雷达目前主要使用的较为成熟的探测技术。SPAD可实现低激光功率下的远距离探测能力,但过于灵敏的接收也会导致通道串扰大、寄生脉冲等问题电路设计等工艺难题带来较高的制造成本。SiPM是由多个独立且带有淬灭电阻的SPAD组成,每个单元是独立的,最终输出的信号是多个像素输出信号叠加,有幅度变化,照射到SiPM的光子数越多,幅度越大。但存在串扰、较大的暗电流,恢复时间与温度有关,雪崩电压、增益与温度有关。SiPM和SPAD可探测距离超过200m、5%的低反射率目标,在明亮的阳光下也能工作,分辨率极佳,且尽可能小的光圈和固态设计实现紧凑的系统集成到汽车中,并极具成本优势,正成为新兴的LiDAR探测器。

各类探测器性能比较

资料来源:公开资料整理

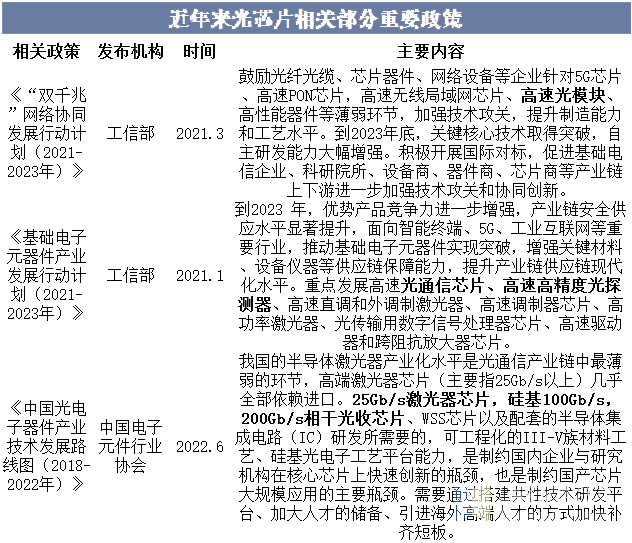

二、光电探测器政策背景

近年来相关政策频出,国产替代迎来重要发展机遇。伴随近年来中美贸易摩擦等因素影响,国家层面聚焦于加强光电子技术产业布局。2022年6月,在《中国光电子器件产业技术发展路线图(2018-2022年)》的基础上,工信部进一步开启编制《中国光电子器件产业技术发展路线图(2023-2027年)》,行业预计将加速迈入下一个高速发展期。

近年来光芯片相关部分重要政策

资料来源:公开资料整理

三、光电探测器产业链

1、产业链整体

光电探测器上游主要为各类半导体原料,根据光电二极管波长从紫外区、可见光区直到近红外光区的覆盖范围有元素半导体Si、Ge及III-V族和II-VI族化合物半导体等;中游为光电探测器研发及生产企业,APD、SPAD和SiPM有First-sensor、滨淞、日本京都半导体,PHILIPS、ON Semiconductor、Micro Photon Devices等国外企业和阜时科技等国内企业;下游应用领域包括工业、航空航天、国防、医疗行业等,其中汽车激光雷达应用较为广泛。

光电探测器产业链示意图

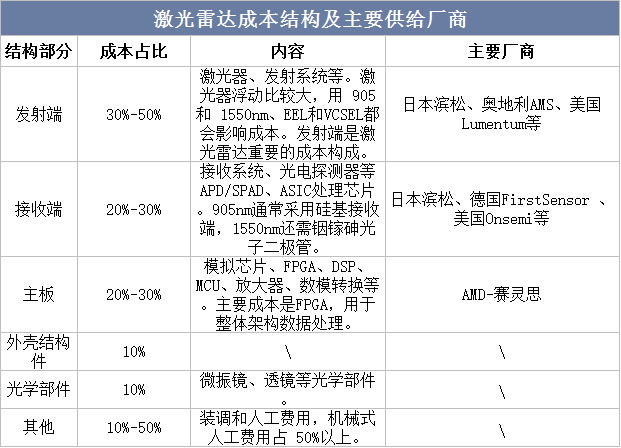

2、下游端

激光雷达主要包含发射、接收、信息处理三大模块。发射端的发射光学系统包括光束控制器、激励源、激光器;不同光源成本差距较大,发射端是激光雷达重要成本构成,占30%-50%。接收端将光信号转换成电信号,主要有光电探测器以及处理芯片,最后放大信号并使用芯片进行处理。光束控制需要扫描系统,不同扫描方式会有不同结构设计。

激光雷达成本结构及主要供给厂商

资料来源:公开资料整理

随着国内整体激光雷达市场规模持续增长叠加车规级激光雷达需求持续增长,我国光电探测器整体需求有望持续增长,数据显示,2021年我国车载激光雷达市场规模达到4.6亿元,新能源汽车推动汽车电动化、智能化趋势加速,叠加自动驾驶层级持续发展,2025年市场规模有望达到54.7亿元,实现85.8%的年复合增长率。

2021-2025年中国车载激光雷达市场规模及预测

资料来源:公开资料整理

四、光电探测器产业现状

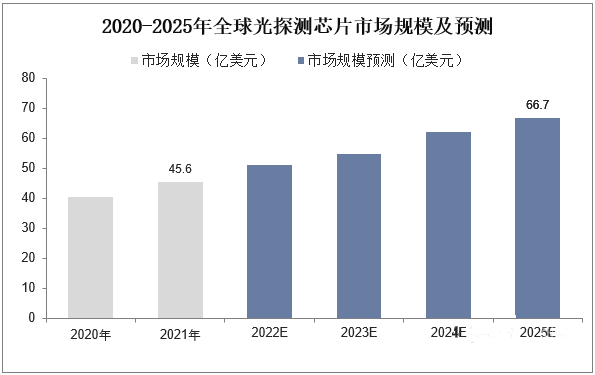

1、市场规模

就全球整体光探测芯片市场规模而言,下游自动驾驶、光通信和医学探测等领域持续增长,全球光探测市场规模持续扩张,根据数据,2021年全球光探测芯片市场规模达45.6亿美元,同比2020年增长近14%。随着国内汽车智能化趋势、视频成像等领域加速布局扩张,预计光探测芯片经保持稳步增长态势,2025年可达66.7亿美元。

2020-2025年全球光探测芯片市场规模及预测

2、细分市场规模

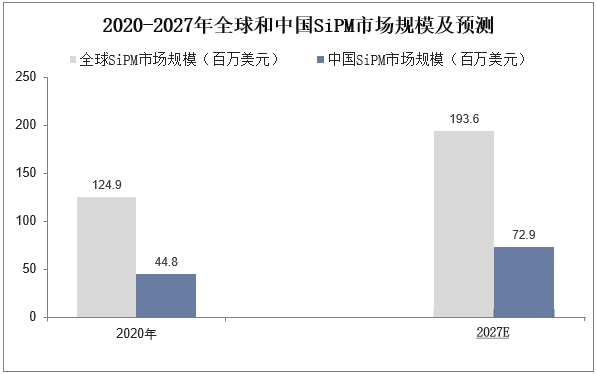

全球SiPM市场规模为1.25亿美元,我国占36%,主要应用为3D测距成像。根据数据,2020年全球SiPM市场规模为124.9百万美元,预计2021E-2027E保持6.5%的CAGR,到2027年增长至193.6百万美元,按SiPM类型可分为单体式和阵列式,目前单体式更广泛,占比为62.8%。2020年我国SiPM市场规模为44.8百万美元,占全球市场的35.8%,亚太地区被认为是未来硅基光电探测器市场的重点区域。

2020-2027年全球和中国SiPM市场规模及预测

资料来源:公开资料整理

五、光电探测器竞争格局

1、市场集中度

海外巨头产品成熟布局全面,已在下游广泛应用。海外方面,滨松、First Sensor等厂家布局全面,实现从PD、APD到SPAD/SiPM的光探测芯片产品全覆盖,滨松已在积极转移战略重心,自APD向SPAD/SiPM的转化。此外安森美、Lumentum、II-VI、Kyosemi、索尼、佳能、Excelitas等企业也在各自涉猎领域实力出众,引领行业发展。细分产品来看,当前APD领域滨松、First Sensor和日本京东半导体占比全球6成以上市场份额。全球SiPM市场主要集中于头部企业,2020年以安森美、滨松、博通为首的头部厂商合计市占率达到83%

2、国产化现状

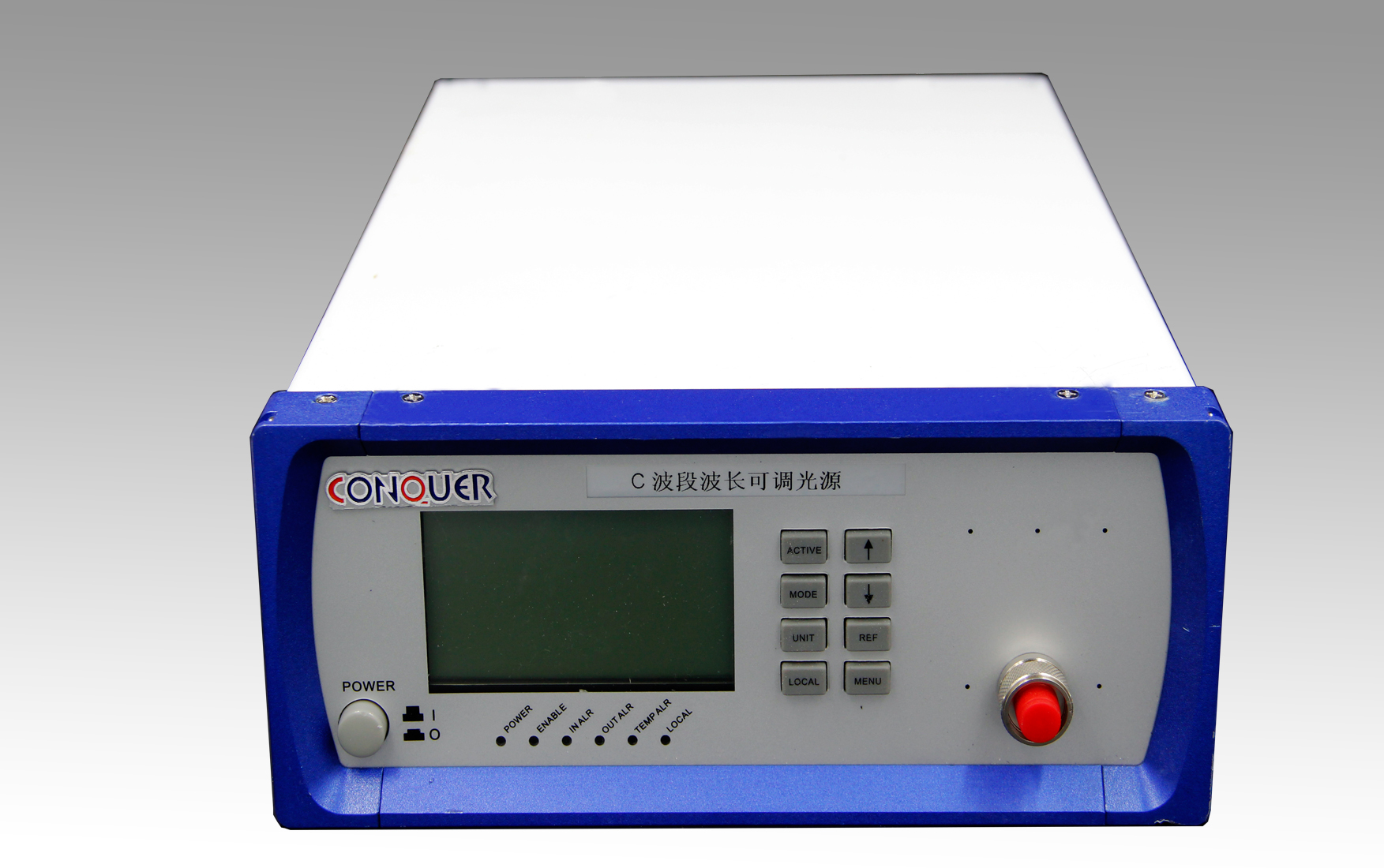

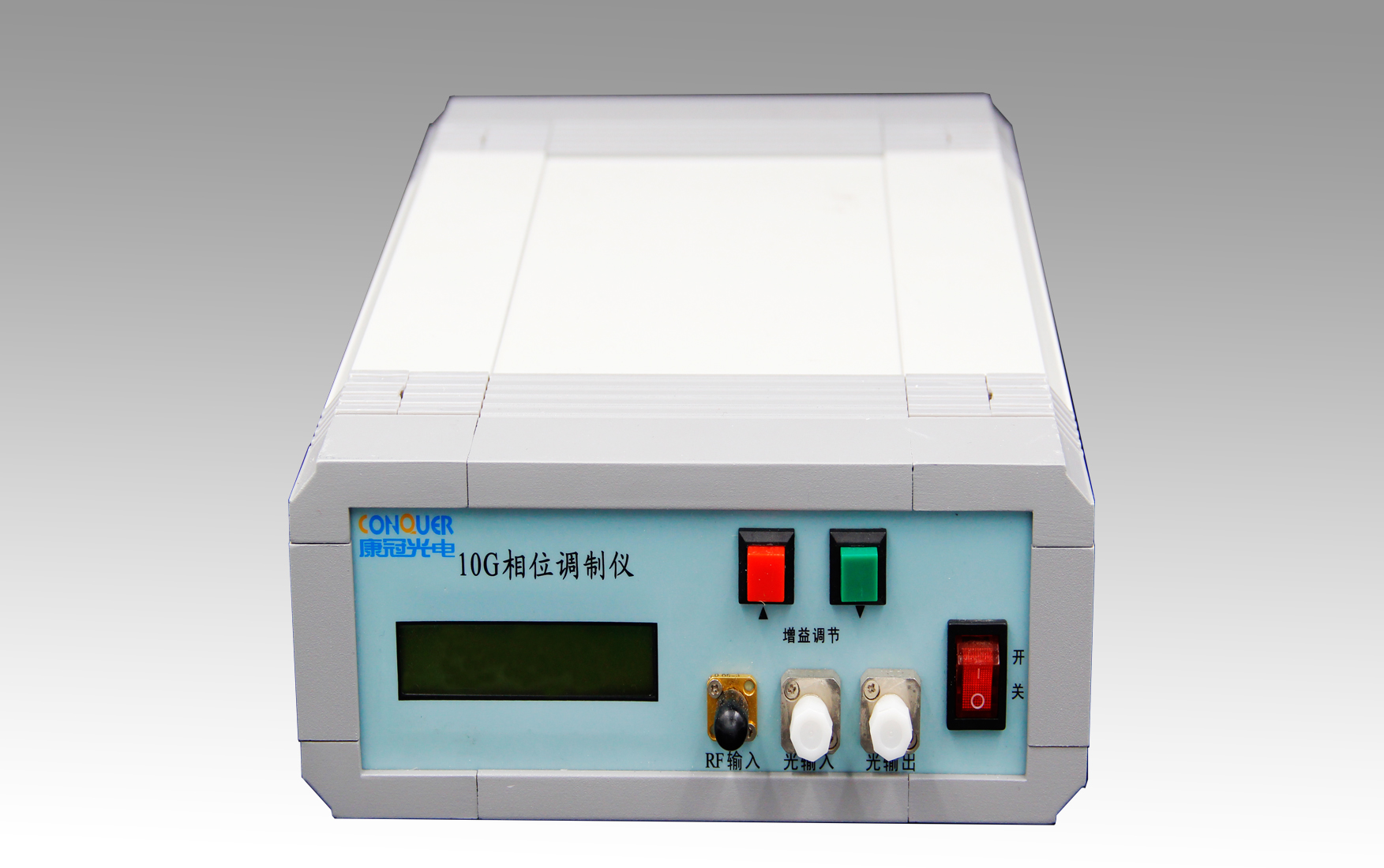

国内目前参与厂商较散,产品体系丰富度、成熟度低,厂商对于探测芯片方案的选择较为分明,以光迅科技、康冠光电为首的公司选择传统成熟的PIN-PD、APD领域,产品较多运用于光通信产业链中;以芯视界、阜时科技为首的一众创企较多选择布局未来方向的SPAD/SiPM,国产SPAD/SiPM探测器正陆续应用于消费电子、激光雷达、AR/VR、医疗等领域。

六、光电探测器发展趋势

当前激光雷达行业还处于技术逐渐成熟的阶段,需求端短期内不会迎来放量。受制于技术和市场的瓶颈,加上大量的研发投入,激光雷达制造商的盈利能力较弱。资本已经进行过一轮制造商的投资,当前时点,激光雷达制造商的技术进步对估值提升的边际作用较弱,未来随着技术基本成熟和自动驾驶层级上升,对接受端的光电探测器芯片技术要求和数量需求将爆发式增长。

本文来源:华经情报网